En faisant l'acquisition de voitures électriques pour votre entreprise à la Réunion, votre structure bénéficie en retour d'avantages fiscaux intéressants. Quels sont les avantages pour votre entreprise à la Réunion ? Nous faisons le point pour vous dans cet article.

Les avantages fiscaux d'une voiture électrique pour votre entreprise : des avantages plus élevés que pour les voitures hybrides

L'achat d'une voiture électrique ouvre toujours droit au bonus écologique en 2024. Mais il a fait l'objet d'une modification.

Pour les entreprises, il permet de prendre en charge jusqu’à 5000€, les DOM bénéficiant d'une aide supplémentaire de 1 000€. Exit toutefois la possibilité d'acheter ou de louer des voitures particulières en profitant du bonus écologique : SUV, citadine, berline...

Si l'achat d'une voiture hybride présente des avantages fiscaux pour votre entreprise, l'acquisition d'une voiture électrique est encore plus profitable pour votre structure. Certains avantages fiscaux sont communs, mais d'autres sont en revanche supérieurs.

Lorsque votre entreprise s'équipe d'une voiture électrique, elle n'est pas redevable du paiement de l'ancienne TAVS, remplacée depuis cette année 2024 par :

- La taxe annuelle sur les émissions de CO² ;

- La taxe annuelle sur les émissions de polluants atmosphérique.

Là encore, cela peut représenter une économie de plusieurs centaines, voire plusieurs milliers d'euros par an pour votre entreprise basée à la Réunion. À la différence de l'acquisition d'une voiture hybride rechargeable, l'achat d'une voiture électrique est totalement exonéré du paiement de la taxe d'octroi de mer. Tandis que l'assiette de cette taxe se situe dans une fourchette allant de 4% à 34% du prix HT d'une voiture thermique - essence ou diesel -, elle est égale à 0% pour une voiture électrique.

Zoom sur l'amortissement de l'achat d'une voiture électrique et de la batterie

Parmi les avantages fiscaux liés à l'acquisition d'une voiture électrique, l'amortissement du prix d'achat du véhicule de même que celui de la batterie en sont deux de premier plan.

Le prix d'achat d'une voiture électrique est ainsi déductible du résultat fiscal imposable de votre entreprise selon le principe de l'amortissement, et pour un montant se situant jusqu’à 60 000€. Soit un plafond maximum de 30 000€ sur le véhicule hors batterie, et la batterie est quant à elle amortissable sans plafond à 100% durant la totalité de la durée d'amortissement du véhicule. Grâce à ces deux avantages fiscaux cumulés, votre entreprise peut bénéficier d'une économie de trésorerie équivalent à la diminution d’impôt occasionné par cette charge d’entreprise.

D'autre part, votre entreprise a la possibilité de récupérer la TVA sur l'énergie, à savoir sur le carburant et l'électricité. En détail, cet avantage fiscal se décline comme suit :

- récupération de 80% du montant de la TVA sur l'essence ou le bioéthanol E85 sans contrainte d'autonomie minimale ;

- récupération de 100% du montant de la charge d'électricité et de 80% sur l'essence pour les VHR dont l'autonomie est supérieure à 50 km.

Zoom sur l'amortissement de l'achat d'une voiture en entreprise

Un mécanisme d'amortissement sur le coût d'achat d'une voiture non électrique reste possible, mais reste très limité. Il fonctionne de la sorte :

- 20 300€ pour les véhicules dont le taux d'émission est compris entre 20 g et 50 g de CO²/km ;

- 18 300€ pour les véhicules dont le taux d'émission est compris entre 50g et 130 g de CO²/km ;

- 9 900€ pour les véhicules hybrides si le taux d'émission est supérieur ou égal à 130 g de CO²/km ;

- amortissement de la batterie : il n'existe pas de plafond de montant de l'amortissement déductible à condition toutefois que l'achat de la batterie fasse l'objet d'une facturation séparée de celle du véhicule.

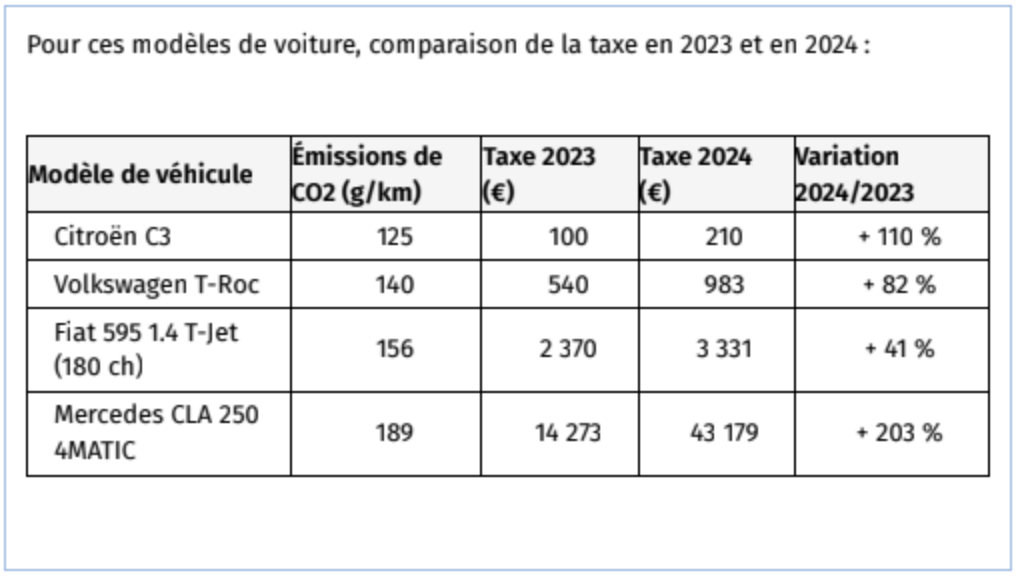

Forte augmentation des taxes sur les véhicules de sociétés à compter de 2024

Concernant la taxe annuelle sur les véhicules de société liée en fonction du taux d'émission de CO2

Concernant les autres taxes

Les autres taxes sont également fortement majorées, notamment les tarifs des « malus CO2 » et « malus au poids ».

L'achat d'une voiture électrique présente donc des avantages fiscaux indéniables pour votre entreprise. Pour profiter de la souplesse de trésorerie rendue possible par l'amortissement, faire appel aux services d'un cabinet d'expertise-comptable s'avère incontournable.

Si vous souhaitez en savoir plus sur l'optimisation fiscale, consultez le guide, ou téléchargez le gratuitement ici.

Laissez un commentaire